Celsius、BlockFi 相继宣告破产,市场上面向散户的借贷平台仅剩下 Nexo,他们在 11/29 特别撰文阐明自己的商业模式与其它破产平台有何不同,虽然不断提及风控策略,也直接承认了他们就是拿着散户的资金进行套利的对冲基金。

核心业务:借贷

借贷

Nexo 在用户借出资产的应付利息,与 Nexo 对收益产品用户的应付利息之间赚取差价、利润。例如:

- A 想将 13 万美元以稳定币形式赚取收益 (4-8% APY)。

-

B 想买特斯拉,因此抵押 26 万美元的 BTC,向 A 借了 13 万美元。

-

B 将 BTC 转至 Nexo,Nexo 转移 A 的稳定币给 B (B 需支付 13.9% APR)。

保证金借贷

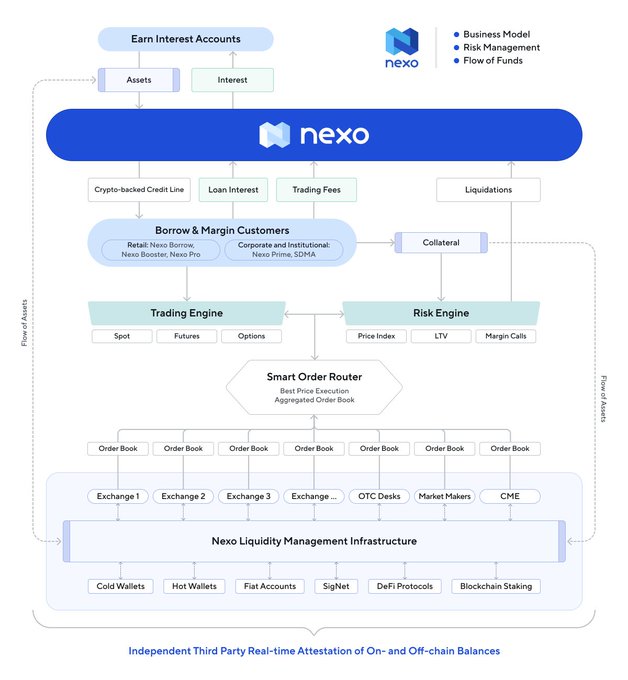

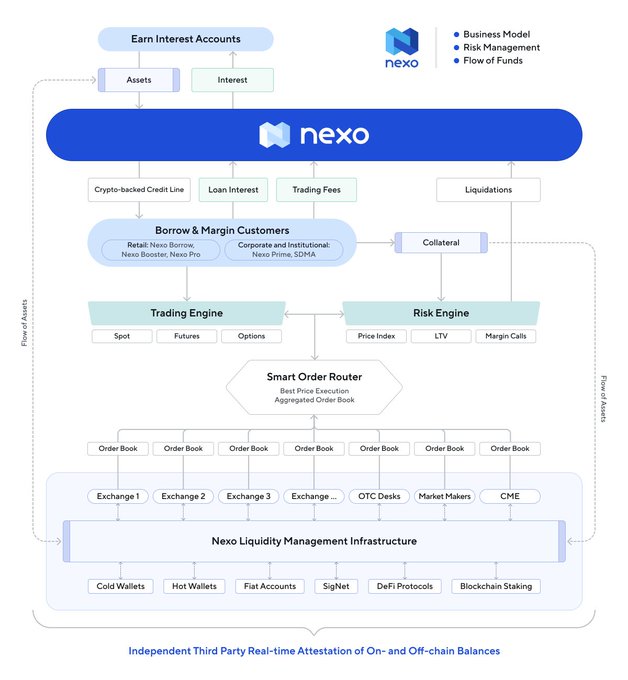

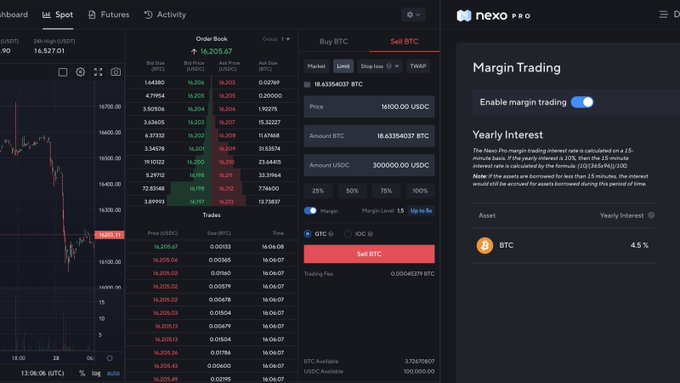

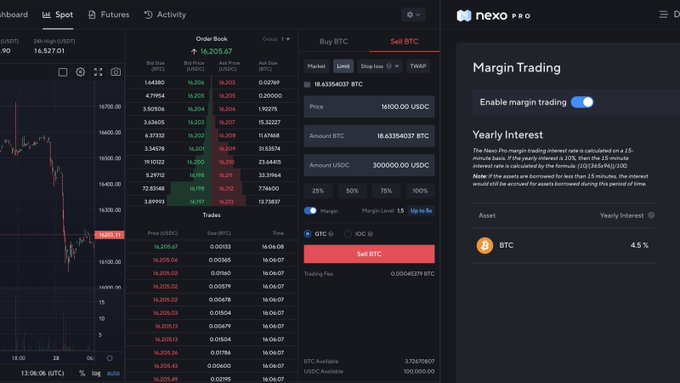

Nexo 指出,包括 Nexo Pro、Nexo Prime 在内所提供的现货、期货、期权交易,都是很自然地从借贷服务衍伸而来的产品。保证金借贷如下:

-

A 在 Nexo Pro 有 10 万美元,想 3 倍做多 BTC。

-

B 则有 30 万 USDC,想赚利息。

-

B 把 30 万 USDC 借给 A,Nexo 从中收取费用。

Nexo 强调其抵押品清算引擎自 2018 年以来经历多次高波动时期,没有留下任何坏债,类似于 Aave、Maker 等协议,若抵押品价值低于借出金额的 120%,抵押品将在多个交易所自动清算。

Nexo 还赚了什么钱?

这是引起社群抨击的一点,Nexo 主张,一个平台把大量用户闲置资产都放在冷钱包也等于没有生产力、业务疲软等现象,他们要做的是为用户创造价值,因此要积极操作托管资产。

Nexo 交易业务:搬砖、对冲套利

Nexo 指出其交易业务汇整了数十家交易所流动性,用户能获得更好的报价,Nexo 能从中赚取价差、交易费。

也因此 Nexo 在各个交易所、协议皆存有资产,而 Nexo 还会将用户资金用于对冲套利:

-

资金费率套利:在两个不同平台开多或空,以在特定期间赚取高资金费率。

-

搬砖:同资产同时在两个平台买卖、赚取差价。

-

质押、中性交易策略。

Nexo 风控

Nexo 特别强调了以下几点:

-

抗挤兑能力。

-

拒绝向机构提供无抵押贷款。

-

Nexo 代币:持有不到 10%,从未进行抵押贷款。

-

对 FTX/Alamed、BlockFi、Genesis、Celsius、破产矿企无曝险仓位。

社群评论

Compound 创办人 Robert Leshner 直言,Nexo 就是拿着用户的钱来营运的一家对冲基金。

Nexo is running a hedge fund with customer money. https://t.co/Ft8uXBu0Ma

— 🤖 Leshner (@rleshner) November 28, 2022

Flashbots 策略负责人 Hasu 也回应,这就是问题所在,除了进行交易以外,不可能给予用户如此高的利率。

Nexo 不同于 Celsius、BlockFi 在破产前一再地强调未动用客户资金,而是大方地承认,并主张必须积极操作被托管的加密资产,来为用户创造利润。

这似乎是一门稳赚不赔的生意,根据其使用条款以及收益产品条款,用户在使用 Nexo 平台、收益产品上完全是风险自负,这代表用户赚到的是有限的收益,而面对的却是无限的下行风险。

DeFi 协议开发者 crews.eth 讽刺道,这张解析图真是疯狂,各位用户看到这张图应该会很安心吧?